Микрофинансовым организациям запретят выдавать гражданам потребительские займы под залог жилья

Госдума приняла закон об ужесточении требований к микрофинансовым компаниям

Эксперты «АГ» сошлись во мнении, что принятые поправки защищают граждан, которые в силу низкой финансовой грамотности рисковали остаться без крыши над головой после получения потребительского кредита под залог жилья.

24 июля Госдума приняла закон «О внесении изменений в отдельные законодательные акты РФ» (проект № 684667-7), ужесточающий требования к микрофинансовым организациям.

Согласно закону приобретение статуса микрофинансовой организации помимо прочего потребует расчета собственных средств, представления документов, подтверждающих их наличие, а также сведений об источниках их происхождения. Детализированы требования к единоличному исполнительному органу микрофинансовых организаций, об изменениях в котором надо будет информировать Банк России. Также расширен перечень оснований лишения микрофинансовых организаций статуса, возросли требования к их деловой репутации.

В частности, в уставный капитал микрофинансовой компании нельзя будет вносить заемные средства и заложенное имущество. Оплатить его увеличение путем зачета требований к организации также не удастся. Стоимость имущества в неденежной форме, направляемого на оплату акций (долей в уставном капитале) такой компании, не сможет превысить 20% их цены.

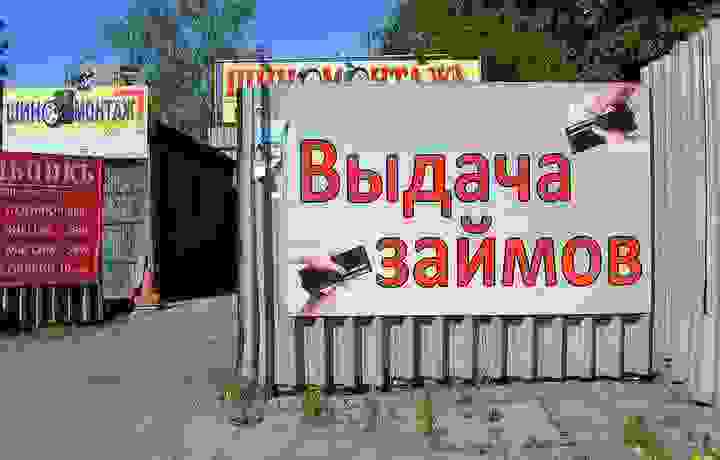

Микрофинансовым организациям теперь также запрещено выдавать физлицам потребительские займы под залог жилья, доли в праве собственности на него или права требования по договору долевого участия в строительстве. Право на выдачу таких займов предоставлено только микрофинансовым организациям с государственным или муниципальным участием.

Кроме того, законом установлена обязанность микрокредитных компаний раскрывать в Интернете информацию о составе акционеров и контролирующих лиц. Такие компании будут поэтапно увеличивать минимальный размер собственных средств – уже в 2020 г. его минимум должен составить 1 млн руб., а в 2024 г. – 5 млн руб.

Комментируя «АГ» новый закон, руководитель практики налоговых споров «МЭФ Аудит», адвокат Дмитрий Кириллов отметил, что законодательство делит микрофинансовые организации на микрофинансовые и микрокредитные. Первые, в частности, могут привлекать средства сторонних инвесторов – физлиц, а вторые – только средства физлиц-учредителей (они не вправе выдавать микрозаймы одному заемщику на сумму свыше 500 тыс. руб. и имеют ряд других ограничений).

Наиболее значимым, полагает эксперт, является запрет микрофинансовым организациям выдавать займы на личные нужды под залог жилого помещения заемщика или иного лица. «Это позволит защитить граждан, которые в силу низкой финансовой грамотности в случае дефолта по займу микрофинансовой организации (как правило, с упрощенными условиями его получения и более высокими процентными ставками) рисковали остаться без крыши над головой», – пояснил он.

По мнению адвоката, закон также конкретизирует требования к микрофинансовым организациям и расширяет их полномочия по идентификации клиентов в рамках «антиотмывочного» законодательства. «Кроме того, поправки устанавливают право совета директоров мегарегулятора определять максимальный размер процентной ставки по обеспеченным ипотекой займам, предоставляемым кредитными потребительскими кооперативами, сельскохозяйственными кредитными потребительскими кооперативами физлицам на личные нужды», – добавил Дмитрий Кириллов. Принятый закон, считает он, будет иметь положительный социальный эффект, поскольку повысит защищенность менее обеспеченных слоев населения при получении заемных средств от небанковских организаций.

Адвокат АП Ставропольского края Нарине Айрапетян в качестве самых значимых новаций отметила запрет микрофинансовым организациям выдавать займы гражданам, не являющимся предпринимателями, под залог жилья.

«На практике часто приходится сталкиваться с людьми, которые имеют большие долги перед кредитными или микрофинансовыми организациями. Если с банками более-менее понятно, то в ситуации с микрозаймами всё не так просто. С обычными беззалоговыми микрозаймами ситуация относительно прозрачна, а с залоговыми она несколько сложнее – разумеется, не в процессуальном аспекте проблемы, а в материальном. Часто предметом залога становится объект недвижимости, который является единственным жильем гражданина», – пояснила эксперт. По ее словам, закон поможет гражданам избежать негативных последствий невозврата долга.