Иностранный кредитор и убытки с КДЛ: новые дела ВС

Иллюстрация: Midjourney.com/Право.ru/Петр Козлов

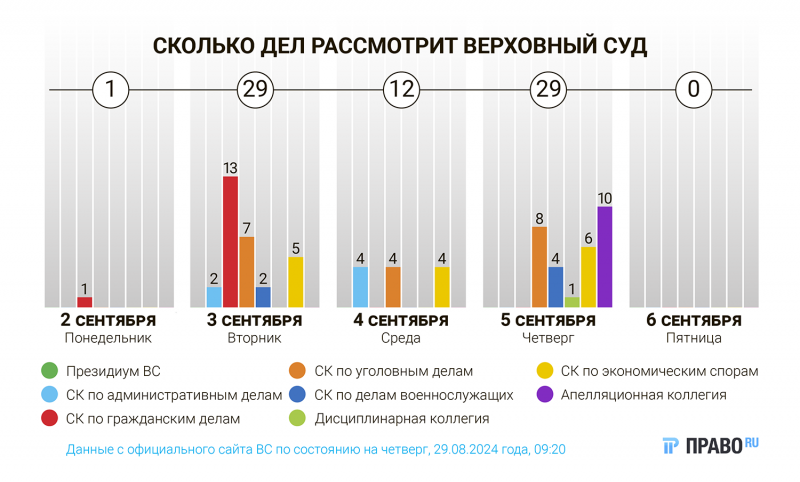

В первую неделю осени Верховный суд рассмотрит 71 спор. Один из них — о включении требований иностранного банка в реестр российского должника, где экономколлегия решит, была ли сделка кредитора по покупке облигаций законной или совершалась для вывода средств. В другом деле предстоит разобраться, как взыскивать налоговые убытки с контролирующего должника лица после неудавшегося банкротства. Коллегия по гражданским делам установит, можно ли взыскать неосновательное обогащение с наследников умершей сожительницы.

Экономколлегия на этой неделе разберет 15 споров. В деле № А40-59004/2019 «Ливийский иностранный банк» выкупил выпущенные нидерландской компанией UMG облигации номинальной стоимостью $70 млн. Гарантом выступила российская организация «ОМГ», принадлежащая фирме с Кайманских островов Synergy Hybrid Fund Ltd. и входящая с эмитентом в одну группу. Но когда подошел срок погашения облигаций, UMG этого сделать не смогла, а в отношении гаранта возбудили дело о банкротстве. Тогда «Ливийский иностранный банк» потребовал включить в реестр «ОМГ» требование в размере 5 млрд руб. Эту сумму банк обосновал тем, что российская компания заключила с брокером Tradexec Limited договор, по которому обязалась уплатить держателю облигаций любую истребованную сумму в размере до €56,2 млн, а на момент предъявления иска она была равна 5 млрд руб. По мнению заявителя, вместе с правами на облигации к нему одновременно перешли также и права по гарантии, а деньги он предоставил в облигационный заем под проценты, чтобы получить прибыль. Такая сложная схема была нужна, чтобы уйти от двойного налогообложения, поскольку соглашение об избежании между Россией и Ливией не действует.

Конкурсный управляющий «ОМГ» посчитал, что облигации выпустили для незаконного вывода денег из Ливии в Россию, а не для извлечения банком прибыли, и заявил встречное требование о признании договора о гарантии недействительной сделкой. Управляющий настаивал: выпуск бумаг был техническим, а UMG — номинальный эмитент, у которого не было возможности выплатить ни проценты, ни номинальную стоимость по облигациям, поскольку разумного мотива в сделке у должника не было, а выдача безвозмездной гарантии противоречит сути предпринимательской деятельности.

На втором круге обжалования три инстанции признали договор о гарантии недействительным, а требования банка — необоснованными. При этом осенью прошлого года производство по делу о банкротстве «ОМГ» завершили в связи с полным погашением требований кредиторов. Верховный суд разрешит этот спор 5 сентября.

Советник Монастырский, Зюба, Степанов & Партнеры

Монастырский, Зюба, Степанов & Партнеры

Федеральный рейтинг.

группа

Арбитражное судопроизводство (корпоративные споры)

группа

Арбитражное судопроизводство (крупные коммерческие споры: high market)

группа

Корпоративное право/Слияния и поглощения (mid market)

группа

Международные судебные разбирательства

группа

Международный арбитраж

группа

Семейное и наследственное право

группа

Антимонопольное право

группа

Банкротство (споры high market)

группа

Уголовное право

Профайл компании

×

Сергей Королев обращает внимание: хотя материалы дела подтверждают получение группой компаний должника финансирования, банк встречного предоставления не получил. При этом использование разного рода схемы финансирования, в том числе с использованием финансовых инструментов, само по себе не должно лишать кредитора права на возврат денег.

Банк не аффилирован с должником, а схема финансирования не нарушает действующее законодательство. Несмотря на это, заявитель фактически оказался ущемлен в правах решениями нижестоящих судов о признании сделки недействительной. Поэтому следует ожидать, что Верховный суд защитит права банка.

Монастырский, Зюба, Степанов & Партнеры

Федеральный рейтинг.

группа

Арбитражное судопроизводство (корпоративные споры)

группа

Арбитражное судопроизводство (крупные коммерческие споры: high market)

группа

Корпоративное право/Слияния и поглощения (mid market)

группа

Международные судебные разбирательства

группа

Международный арбитраж

группа

Семейное и наследственное право

группа

Антимонопольное право

группа

Банкротство (споры high market)

группа

Уголовное право

Профайл компании

×

В деле № А19-24434/2022 бывшая супруга участника фирмы «Возрождение» оспаривает сделки по увеличению уставного капитала компании за счет вклада третьего лица и просит восстановить как размер уставного капитала, так и состав участников. Организацию экс-супруг создал за восемь лет до брака, но во время развода решил принять в состав участников двоюродного брата, который получил 90% в фирме. Первая инстанция и кассация не увидели в этом экономической целесообразности и, посчитав сделку притворной, удовлетворили иск, поскольку ее совершили без согласия истца. При этом суд округа исходил из того, что 100% доли в фирме — это не общее имуществом и требовать отмены решений компании экс-супруга не может. Этот же довод заявители использовали и при подаче жалобы.

В деле № А51-7529/2022 налоговая пытается взыскать убытки с руководителя компании «Гудман-ВЭД». В 2019 году служба подала заявление о банкротстве фирмы из-за ее задолженности перед бюджетом в 7,3 млн руб., но производство прекратили из-за недостатка средств на процедуру (дело № А51-27062/2018). При этом у «Гудман-ВЭД» был и другой долг в 51,1 млн руб., который управление в рамках банкротного дела не заявляла. Решив, что налоговая задолженность возникла по вине директора (и учредителя) должника, ФНС обратилась с иском о взыскании с него убытков в размере 58,4 млн руб. Две инстанции посчитали недоказанной умышленность действий контролирующего должника лица (КДЛ) и указали на неправомерность предъявления убытков сверх той суммы, что была в заявлении о несостоятельности должника. Но Арбитражный суд Дальневосточного округа отменил акты и взыскал заявленные при банкротстве убытки в размере 7,3 млн руб., поскольку вина руководителя была выявлена при налоговой проверке, которая не требует повторного доказывания из-за вступивших в силу судебных актов. В жалобе ФНС указывает: в действующем законодательстве нет положений о том, что право кредитора на возмещение вреда, причиненного контролирующим лицом, перестает существовать, если этот кредитор не предъявил свои требования в рамках дела о банкротстве. Так ли это — экономколлегия решит 4 сентября.

В силу п. 3 ст. 61.14 закона «О банкротстве», если дело о банкротстве прекращают из-за недостатка средств, подать заявления о привлечении КДЛ к субсидиарной ответственности могут заявители до введения определенной процедуры либо уполномоченный орган в случае возвращения заявления о признании должника банкротом. При этом судья Верховного суда Марина Антонова в определении о передаче дела на рассмотрение сослалась на п. 31 Постановления Пленума ВС от 21.12.2017 № 53: заявитель по делу о банкротстве может предъявлять требования о привлечении к субсидиарной ответственности на сумму задолженности, которая подтверждена решением суда или иным обязательным к исполнению документом. Но в этом споре суды решили иначе, отмечает руководитель практики разрешения споров Инфралекс

Инфралекс

Федеральный рейтинг.

группа

Арбитражное судопроизводство (средние и малые коммерческие споры: mid market)

группа

Банкротство (реструктуризация и консультирование)

группа

Банкротство (споры high market)

группа

Корпоративное право/Слияния и поглощения (mid market)

группа

Недвижимость, земля, строительство (консультирование)

группа

Недвижимость, земля, строительство (споры)

группа

Антимонопольное право

группа

Санкционное право

группа

Семейное и наследственное право

группа

Уголовное право

группа

Налоговое консультирование и споры (консультирование)

Профайл компании

×

Михаил Гусев.

Представляется, что при привлечении к субсидиарной ответственности вне рамок банкротного дела экономколлегия обяжет учитывать все заявленные требования налоговой, включая подтвержденные решениями по результатам проверок.

Инфралекс

Федеральный рейтинг.

группа

Арбитражное судопроизводство (средние и малые коммерческие споры: mid market)

группа

Банкротство (реструктуризация и консультирование)

группа

Банкротство (споры high market)

группа

Корпоративное право/Слияния и поглощения (mid market)

группа

Недвижимость, земля, строительство (консультирование)

группа

Недвижимость, земля, строительство (споры)

группа

Антимонопольное право

группа

Санкционное право

группа

Семейное и наследственное право

группа

Уголовное право

группа

Налоговое консультирование и споры (консультирование)

Профайл компании

×

По мнению Королева, доводы налоговой сводятся к тому, что было бы излишним требовать от кредитора обращаться за возбуждением нового дела о банкротстве компании-должника в этой ситуации, только чтобы получить формальный судебный акт о прекращении процедуры, аналогичный существующему. Ранее похожий подход ВС отразил в п. 16 обзора судебной практики № 3 за 2021 год.

В деле № А57-10006/2023 управляющая компания «Частный промышленный парк Тролза», в отношении которой ввели конкурсное производство, пытается взыскать арендную плату с фирмы «Нива-Агро Плюс». Арендатор решил, что признание арендодателя банкротом прекращает его обязанности по уплате НДС при реализации услуг, а следовательно, и право должника на получение НДС от контрагента. Поэтому фирма уплачивала арендные платежи за вычетом добавочной стоимости. Три инстанции такой подход посчитали законным и отказали истцу. В жалобе «Частный промышленный парк Тролза» настаивает: уплата твердой цены договора в полном объеме, включая НДС, — это гражданско-правовая обязанность арендатора перед арендодателем по договору. И поскольку допсоглашений к документу не было, «Нива-Агро Плюс» не могла изменять в одностороннем порядке условия договора независимо от изменения режима налогообложения банкрота.

Похожие разногласия возникли и в деле № А04-6134/2021, где решение об исключении НДС из договора также обжалует кредитор. В указанном споре компания «Спецстрой ДВ» взыскала с «Амурсвязьсервиса» 10,9 млн руб. долга по договору подряда, а позже попросила признать фирму банкротом (дело № А04-10774/2022). Тогда привлеченные солидарно к субсидиарной ответственности собственники фирмы обжаловали решение о взыскании долга в апелляции, посчитав, что из взысканной суммы нужно исключить НДС. Проверочные инстанции встали на их сторону, поскольку в договоре была оговорка, что стоимость работ не включает в себя НДС. И раз сумма НДС не выделяется из цены, а подлежит начислению сверх цены договора, то ее не взыскивают.

В деле № А79-14182/2017 индивидуальный предприниматель Анна Захарова взыскала задолженность по оплате товара с компании «СУОР». Позже фирма подала на банкротство, и Захарова включила свои требования в реестр (№ А79-14561/2017). В итоге процедуру завершили, подписав мировое соглашение, по условиям которого долги погашаются в рассрочку, а организация освобождается от уплаты процентов, начисляемых на сумму рассроченной задолженности. Тогда предпринимательница попросила проиндексировать присужденную ей ранее сумму с момента вынесения решения и до начала банкротства «СУОР». Суды удовлетворили ее требование, посчитав, что оно не противоречит закону. Но по мнению компании, мировое соглашение предполагает договоренность сторон о полном прекращении гражданско-правового конфликта и влечет за собой потерю права на выдвижение новых требований, в том числе об индексации.

Не так давно вопрос индексации экономколлегия подробно рассмотрела в споре «Стройсвязьурала 1» и «Стремберга» (дело № А56-66253/2012), напоминает Королев. Тогда Верховный суд пришел к выводу о невозможности индексации долга после заключения мирового соглашения в деле о банкротстве и указал, что невключение в текст соглашения условий о необходимости выполнения дополнительных обязательств равносильно соглашению сторон о прекращении гражданско-правового спора. Следовательно, это влечет и утрату кредиторами права на выдвижение новых требований из основного или дополнительных обязательств. Эксперт считает, что экономколлегия придет к тому же выводу в этом деле.

Административная коллегия рассмотрит шесть дел, а гражданская — 14. Одно из них — о взыскании долга по взятому мошенниками кредиту (дело № 18-КГ24-131-К4). Заем в «Хоум Кредит энд Финанс Банк» на Анну Зайцеву* оформили дистанционно через СМС. Женщина сама передала поступившие ей коды третьим лицам, поэтому суды апелляции и кассации встали на сторону банка. О том, как складывается подобная практика и к какому решению может прийти ВС, рассказали в материале «Мошенники оформили кредит: как оспорить его в суде».

В деле № 18-КГ24-125-К4 наследники пытаются оспорить взысканное с них в виде неосновательного обогащения наследство. Дело в том, что наследодательница Елизавета Вереева* одиннадцать лет жила с Игорем Лакшином* без регистрации брака. За это время на женщину зарегистрировали земельный участок, несколько жилых домов и машин. После смерти Вереевой все это перешло к ее наследникам по закону — дочери и матери. Лакшин с заявлением о принятии наследства не обращался, но в суде предоставил расписку, согласно которой Вереева взяла на себя обязательство разделить с ним совместно приобретенные жилые дома при прекращении гражданского брака. Проверочные инстанции удовлетворили иск, взыскав в пользу Лакшина с каждой из наследниц по 6 млн руб. Останется ли акт в силе — Верховный суд решит 3 сентября.

В деле № 78-КГ24-30-К3 финансовый управляющий просит отменить определение суда о заключении мирового соглашения между банком «Александровский» и Татьяной Кубышкиной* из-за нарушения прав одного из кредиторов. В 2020 году банк и компания «Иртыш» заключили договор на предоставление банковской гарантии, исполнение которого было обеспечено несколькими договорами поручительства и ипотеки, в том числе договором с Кубышкиной. Когда фирма свои обязательства не исполнила, банк обратился в суд для обращения взыскания на заложенное имущество. Но из-за возбужденных банкротных процедур требования финорганизации оставили без рассмотрения, и «Александровский» включился в третью очередь реестра с суммой 183 млн руб.

Позже Ленинский районный суд Санкт-Петербурга утвердил мировое соглашение, по условиям которого Кубышкина передала банку в качестве отступного принадлежащее ей недвижимое имущество общей стоимостью 150 млн руб., полученное после смерти супруга. По мнению финансового управляющего «Иртыша», такая сделка нарушает права одного из кредиторов — «АРП Инветсмент Лимитид», у которой Кубышкины приобрели недвижимость без какой-либо оплаты. Заявитель считает, что имущество должны были вернуть кредитору, но вместо этого женщина сначала передала его в залог по обязательствам «Иртыша», а после фактически передала банку дорогостоящее ликвидное имущество.

Коллегия по делам военнослужащих рассмотрит два дела, а уголовная — 19. В одном из них прокуратура и некоммерческая организация «АСЦ «Бердо» обжалует прекращение уголовного дела о мошенничестве в связи с истечением сроков давности уголовного преследования. В 2014 году собственники строительной компании «Строй Альянс» Сергей Хитров, Андрей Палагин и Денис Баработкин заключили с НКО контракт на строительство духовно-просветительского центра. Работу предприниматели не выполнили, но 33 млн руб. за нее получили, подделав отчетную документацию. Хотя вину мошенников установили, наказания не последовало из-за подхода к исчислению срока окончания преступления. Суд посчитал, что он приходится на тот период, когда ст. 159.4 УК («Мошенничество в сфере предпринимательской деятельности») утратила силу.

Президиум на этой неделе не соберется, а в апелляционной коллегии десять дел, слушания по которым пройдут преимущественно в закрытом режиме.

В дисциплинарной коллегии одна жалоба, которую перенесли с прошлой недели. Ее подал экс-судья Воронежского гарнизонного суда Дмитрий Воронцов, которого ВККС в июне лишила полномочий из-за недостойного поведения (№ ДК24-87). 24 июля 2023 года Воронцов должен был выйти из отпуска, но он пропал, а затем не выходил на связь полторы недели. Позже судья появился на работе, объяснив, что все это время болел и позвонить не мог из-за сломанной сим-карты. При этом представитель Совета судей на заседании ВККС прямо заявил, что этот случай стал последней каплей, а в целом причина для увольнения — антисоциальное поведение Воронцова и его проблемы с алкоголем. Подробнее об истории судьи рассказывали в материале — «ВККС прекратила полномочия судьи из-за недостойного поведения».

* Имя и фамилия изменены редакцией.