Повышение ставки НДС не увеличивает автоматически цену по контракту с госзаказчиком

Верховный Суд отметил, что в рамках госконтракта право на получение увеличенной в связи с изменением налогового законодательства ставки НДС возникает у поставщика только по дополнительному соглашению с заказчиком

Один из экспертов «АГ» посчитал, что решение позволит предотвратить в дальнейшем некорректное трактование законодательства в части увеличения НДС. Второй указал, что в данной ситуации совершенно неуместной выглядит ссылка на устаревшую позицию, изложенную в Информационном письме Президиума ВАС, и ее реанимация, даже в качестве формальной ссылки, может запутать налогоплательщиков.

Верховный Суд опубликовал Определение № 309-ЭС20-9679 по делу № А50-14361/2019, в котором указал, что после заключения контракта с государственным или муниципальным заказчиком общество может предъявлять требование о взыскании задолженности в виде НДС, увеличенного на 2%, только при наличии дополнительных соглашений к договору или предъявлении требований об изменении договора в порядке ст. 450 ГК.

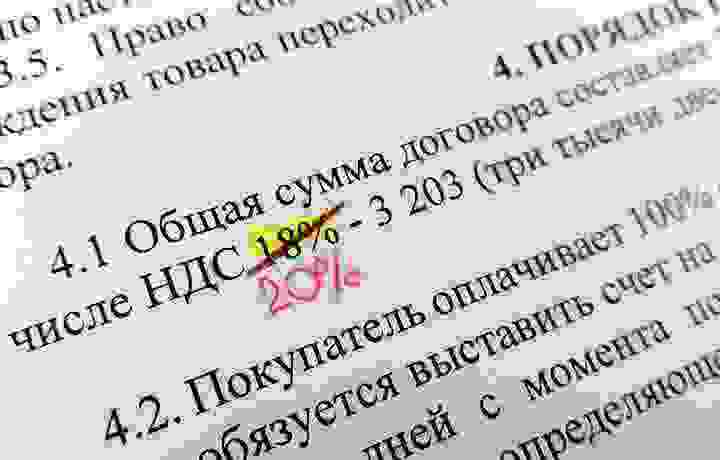

19 декабря 2018 г. между ОАО «Межрегиональная распределительная сетевая компания Урала» и Муниципальным казенным учреждением «Служба благоустройства города Березники» был заключен договор об осуществлении технологического присоединения к электрическим сетям. Согласно п. 10 договора размер платы за технологическое присоединение составил около 25 тыс. руб., в том числе НДС (18%) – почти 4 тыс. руб. В соответствии с п. 11 договора внесение платы осуществляется в размере 100% в течение 10 дней со дня заключения договора.

26 декабря 2018 г. МКУ произвело предварительную оплату на основании выставленного счета на сумму более 25 тыс. руб. При этом 14 января 2019 г. между сторонами был подписан акт об осуществлении технологического присоединения, согласно п. 1 которого общество оказало услуг на сумму 26 тыс. руб., в том числе НДС (20%) – более 4 тыс. руб.

Полагая, что ввиду увеличения НДС на 2% в связи со вступлением в силу Закона от 3 августа 2018 г. № 303-ФЗ, которым были внесены изменения в законодательство о налогах и сборах, и повышением с 1 января 2019 г. размера ставки НДС с 18% до 20%, на основании подписанного сторонами акта обществом в адрес учреждения были выставлены счет-фактура, а также счет на сумму 26 тыс. руб., в том числе НДС (20 %) – более 4 тыс. руб., которые были возвращены последним без оплаты задолженности в размере 434 руб.

Общество обратилось в арбитражный суд с исковым заявлением к учреждению о взыскании 434 руб. задолженности за услуги технологического присоединения в виде НДС, увеличенного на 2% в связи со вступлением в силу Закона № 303-ФЗ и повышением с 1 января 2019 г. размера ставки НДС, с взысканием 10 руб. процентов за пользование чужими денежными средствами по ст. 395 ГК за период с 1 января 2019 г. по 26 апреля 2019 г., а также 5 руб. процентов по ст. 317.1 ГК за период с 1 марта 2019 г. по 26 апреля 2019 г.

Суд первой инстанции учел, в том числе, нормы НК, ГК, Закона № 303-ФЗ и пришел к выводу об отсутствии оснований для удовлетворения заявленного требования. Апелляция с ним согласилась.

Суд округа, отменяя судебные акты нижестоящих инстанций, руководствовался теми же нормами права, а также учел, в том числе, положения Закона об электроэнергетике, Правил технологического присоединения энергопринимающих устройств потребителей электрической энергии, объектов по производству электрической энергии, а также объектов электросетевого хозяйства, принадлежащих сетевым организациям и иным лицам, к электрическим сетям, утвержденных Постановлением Правительства от 27 декабря 2004 г. № 861.

Кассация пришла к выводу, что в рассматриваемом случае, если учреждение не производит доплату 2% указанного налога, то общество, исполняя публичную обязанность, уплатит НДС в бюджет в большем размере, чем получит от своего контрагента, что не соответствует природе НДС как косвенного налога. Недоплата разницы в ставках НДС со стороны покупателя в адрес поставщика, учитывая, что поставщиком сумма НДС в бюджет уплачивается в конечном итоге по ставке 20%, фактически приводит к потере косвенного характера НДС, тогда как данный налог должен уплачиваться в полном объеме за счет средств покупателя. Учитывая изложенное, по мнению суда округа, истец обоснованно предъявил требование о взыскании с ответчика задолженности по оплате услуг технологического присоединения в виде НДС, увеличенного на 2%.

Учреждение обратилось в Верховный Суд. Изучив материалы дела, ВС заметил, что с 1 января 2019 г. общая ставка НДС, урегулированная в п. 3 ст. 164 НК, повышена Законом № 303-ФЗ до 20%. При этом п. 4 ст. 5 указанного закона в том числе предусматривает, что положения п. 3 ст. 164 НК (в редакции настоящего закона) применяются в отношении товаров (работ, услуг), имущественных прав, отгруженных (выполненных, оказанных), переданных начиная с 1 января 2019 г. Таким образом, независимо от момента получения платы за товары, отгруженные, переданные начиная с 1 января 2019 г., их реализация подлежит налогообложению НДС по ставке 20%.

ВС сослался на правовую позицию, изложенную в Постановлении Конституционного Суда от 30 июня 2020 г. № 31-П, согласно которой в процессе производства и коммерческой реализации товаров (работ, услуг) расходы поставщика по уплате НДС в бюджет фактически перекладываются на покупателя, который, осуществляя, в свою очередь, реализацию полученного товара как поставщик, также получает компенсацию, но уже от последующего покупателя. Цепь переложения НДС завершается тогда, когда имеет место реализация товаров (работ, услуги) их потребителю, который и несет фактическое налоговое бремя НДС.

Верховный Суд заметил, что исходя из п. 15 Информационного письма Президиума ВАС от 24 января 2000 г. № 51 «Обзор практики разрешения споров по договору строительного подряда» допустимо взыскание НДС сверх цены работ, если он не был включен в расчет этой цены. Соответственно, указал ВС, если стороны сделки не согласовали иного, поставщик товаров, отгруженных, в том числе переданных, после 1 января 2019 г., имеет право на получение с покупателя НДС по ставке 20%.

Однако, подчеркнул Суд, в настоящем деле договор был заключен в рамках Закона о контрактной системе в сфере закупок товаров, работ, услуг для обеспечения государственных и муниципальных нужд. Как следует из п. 42 Обзора судебной практики Верховного Суда № 3 (2019), цена государственного контракта, согласно положениям ч. 2 ст. 34 Закона о контрактной системе в сфере закупок, в общем случае является твердой и не может изменяться в ходе его исполнения.

В п. 12 Обзора судебной практики применения законодательства Российской Федерации о контрактной системе в сфере закупок товаров, работ, услуг для обеспечения государственных и муниципальных нужд разъяснено, что стороны государственного (муниципального) контракта по общему правилу не вправе заключать дополнительное соглашение, предусматривающее увеличение цены контракта более чем на 10%. Условие дополнительного соглашения, увеличивающее цену контракта более чем на 10%, является ничтожным, если иное не следует из закона.

При этом, заметил ВС, ч. 54 ст. 112 Закона о контрактной системе в сфере закупок устанавливает, что до 1 октября 2019 г. в рамках срока исполнения контракта допускается по соглашению сторон изменение цены заключенного до 1 января 2019 г. контракта в пределах увеличения в соответствии с законодательством РФ ставки НДС в отношении товаров, работ, услуг, приемка которых осуществляется после 1 января 2019 г., если увеличенный размер ставки НДС не предусмотрен условиями контракта. Государственным или муниципальным заказчиком как получателем бюджетных средств предусмотренное настоящей частью изменение может быть осуществлено в пределах доведенных в соответствии с бюджетным законодательством РФ лимитов бюджетных обязательств на срок исполнения контракта.

Верховный Суд указал, что общество и учреждение дополнительных соглашений к договору в связи с увеличением ставки НДС не заключали, требования об изменении договора в порядке ст. 450 ГК не предъявлялись. Соответственно, общество не может истребовать с учреждения 434 руб. без достигнутого соглашения сторон и без наличия на то лимитов бюджетных обязательств.

Таким образом, ВС отменил постановление суда округа и оставил в силе решения нижестоящих инстанций.

В комментарии «АГ» адвокат АП г. Москвы Вячеслав Голенев назвал определение ВС неясным. По его мнению, в данной ситуации совершенно неуместной выглядит ссылка на п. 15 Информационного письма Президиума ВАС от 24 января 2000 г. № 51, так как эта позиция является устаревшей и ее реанимация, даже в качестве формальной ссылки, может запутать налогоплательщиков.

«В практике ВАС и ВС сложилась однозначная позиция об извлечении НДС из цены сделки при неоговоренности соответствующего условия (об учете НДС), и в данной ситуации правовой вопрос вообще не касался начисления или извлечения НДС. Этот, на первый взгляд, юридико-технический вопрос с учетом изложенного представляется очень острым. Отдельные “умы” в налоговых органах “на местах” вполне могут найти способы для использования этого определения для целей начисления НДС “сверх цены договора”», – заметил адвокат.

При этом саму правовую позицию Верховного Суда Вячеслав Голенев назвал правильной – несмотря на то, что стороны в отчетном документе (акте) прямо указали, что НДС составляет 20%, и, казалось бы, покупатель принял на себя риск, с учетом выделения суммы НДС по хозяйственной операции, дополнительной оплаты 2% НДС в связи с его повышением в 2019 г., подход об увеличении НДС на 2% неверен.

Кроме того, он заметил, что ВС верно указал, что в данном случае правовое регулирование спорных правоотношений основано на положениях закона о госзакупках, в связи с чем в отсутствие согласованного изменения условия в госконтракте об НДС он не считается увеличенным.

Партнер налоговой практики «BMS Law Firm» Давид Капианидзе отметил, что с учетом тендера ВС верно указал на определенную процедуру изменения стоимости договора. «Между коммерческими компаниями это происходит проще, так как фактически стороны могут договориться об увеличении стоимости договора в связи с изменениями в законодательстве. В данном же случае отношения сторон были другими, и выводы Суда правильные. Такое решение позволит предотвратить в дальнейшем некорректное трактование законодательства в части увеличения НДС», – резюмировал он.