Банки против клиентов: за что блокируют счета и как этого избежать

Банки все больше напоминают государственный орган по надзору за клиентом: они проверяют, не отмывает ли он деньги, не уходит ли от налогов, не финансирует незаконную деятельность. Чтобы открыть расчетный счет, нужно сообщить фактический адрес офиса, куда сотрудники учреждения могут позвонить или даже прийти для проверки. Банки становятся все более подозрительными и могут требовать любые документы. Эффективна ли эта политика и как защититься компании, обсудили эксперты.

Проблемы блокировки счетов на одноименной конференции «Право.ru» обсудили представители банков, компаний и регулятора. Они нечасто встречаются вместе, отметила руководитель юридического департамента Национальной юридической службы «Амулекс» Надежда Макарова. По ее словам, клиенты все чаще приходят за юридической помощью по этой теме, потому что банки ужесточают контроль.

Клиенты жалуются, что банки «закручивают гайки». Но банки рискуют лицензией, если не будут соблюдать закон о противодействии легализации (115-ФЗ).

Макарова представила статистику за 2012–2016 годы, которая показывает, что примерно каждый третий банк потерял лицензию по причине нарушения 115-ФЗ.

Свою точку зрения на противодействие легализации представил директор юридического департамента Росфинмониторинга Герман Негляд. По его словам, регулирование в этой сфере, по сути, «антимонопольное» и оздоравливает экономические отношения. Если бы теневые схемы не были под запретом – невозможно было бы конкурировать с недобросовестными компаниями.

В то же время, по сведениям Негляда, абсолютное большинство отрицательных решений не оспаривается: из 10 000 отказов оспаривают 1000, из них в 600 случаях получают положительный результат. При этом предыдущие отказы сами по себе не предопределяют новый, подчеркнул представитель Росфинмониторинга: ЦБ ориентирует оценивать каждую операцию по отдельности (здесь докладчик сослался на информационные письма Центробанка за 2017 год).

Мы готовы работать над тем, чтобы контроль не задевал добросовестные фирмы. Механизм должен быть сбалансирован, потому что клиент – слабая сторона. В том числе для этой цели утвердили механизм реабилитации.

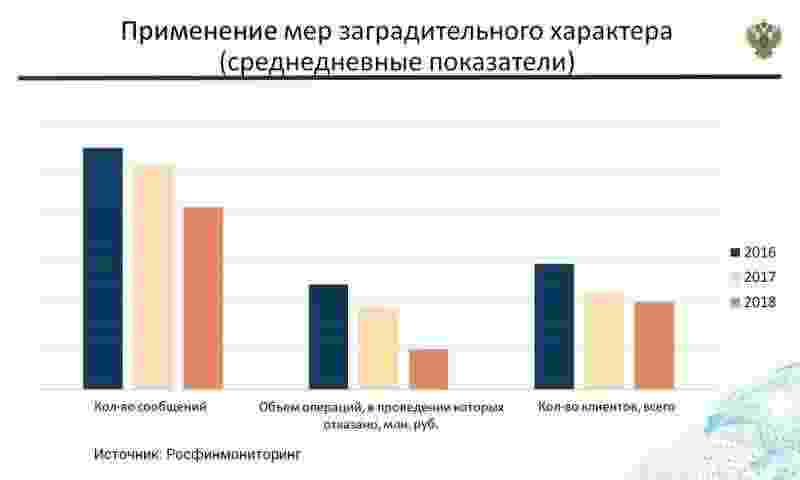

По словам Негляда, в целом контроль выполняет свою функцию: провести теневые операции становится все труднее и дороже, «стоимость обнала выросла значительно». В большинстве случаев клиенты, получив отказы, просто уходят, рассказал чиновник. Снижается число сообщений и отказов – ситуация после принятия закона нормализуется.

Взгляд со стороны банка: «Кто тут занимается обналом?»

«Кто занимается обналом?» – поинтересовался директор дирекции электронных каналов «Уралсиба» Андрей Щенников. Руку никто не поднял, но один из слушателей ответил за весь зал: «Занимаются все! Потому что несовершенное налоговое законодательство». А Щенников привел пример с бетонным заводом, который по документам обслуживают два человека. «На самом деле там 50 человек, но треть их заработка надо было бы отдавать государству, поэтому они не оформлены». Зарплату им платят наличными, которые компания хочет получить со счетов. Но банки проверяют операции на подозрительность. Бывает, что 300 человек оформлены, но они получают в месяц 5000–7000 в месяц. Учредитель при этом каждые две недели пытается получить дивиденды. «Это неприемлемая ситуация», – был категоричен начальник управления финансового мониторинга МинБанка Дмитрий Осипов.

Практические советы компаниям дал руководитель направления по автоматизации процессов департамента финансового мониторинга Абсолют Банка Ганипа Абдулгалимов. По его словам, при открытии счета нужен договор на фактическое местонахождение компании: «Банк должен знать, где вы сидите, если договор на 2 кв. м, приедут и не найдут – закроют счет». Осипов рассказал, как сотрудники банка звонят по телефонам офисов. Если им отвечают, что директора нет, неизвестно, когда он будет и как с ним связаться, это странно. Тогда сотрудник банка может задать вопрос: «А в каком здании сидите – из красного или белого кирпича?». Если к телефону подошел оператор, а не настоящий секретарь компании – он не сможет ответить на этот вопрос. «С таким подозрительным клиентом дело иметь не будем», – заверил Осипов.

Абдулгалимов перечислил высокорискованные с точки зрения банковского контроля операции:

- расчеты с низкой налоговой нагрузкой – она должна быть не меньше 0,9%, иначе «надо ждать запрос и выездную проверку»;

- «много снимаете наличных – за вами придут» – эти операции надо сводить к минимуму;

- банки следят за платежами в адрес физлиц;

- запутанные сделки – тут банки сами определяют, какие сделки сложные, но если у них есть экономическое обоснование, его надо представить;

- если нельзя совсем избавиться от «нехороших» контрагентов, надо свести операции с ними к минимуму, поскольку банки уделяют меньше внимания мелким платежам;

- по возможности избегайте векселей;

- большой плюс – это подробное описание назначения платежа в поручении, а не «оплата за товар по договору».

Взгляд со стороны клиента: как покинуть «черный список»

Банки обязаны сообщить о подозрительных клиентах Росфинмониторингу, который формирует «черный список». Исключиться можно через межведомственную комиссию при ЦБ, рассказала Марина Филиппова. В комиссии обжалуют отказ в совершении операции или заключении договора. При этом нельзя оспорить отказ в дистанционном обслуживании, потому что он не влечет автоматического зачисления в «черный список», предупредила Филиппова. По ее словам, это частая ошибка. Если банк вам однажды отказал – это увеличивает риски подобно плохой кредитной истории, предупредила спикер.

Чтобы обратиться в комиссию, нужно получить отказ банка в реабилитации. Но периодически они молчат, хоть и накладывают ограничения на операции, признала Филиппова.

Если банк не объясняет, почему наложил ограничения, – спрашивайте в письменном виде причину и список документов, которые нужны банку.

Эксперт рассказала, как принимается решение. Представители Центробанка готовят проект и отправляют в Росфинмониторинг. Если там с ним согласны – решение принимается. Если нет, то в пределах 20 дней назначают очное рассмотрение. О его результатах заявителя информируют в течение трех дней. «Оценить работу межведомственной комиссии пока сложно, она работает недавно, официальной статистики нет. Но если механизм будет работать – обращений в суд станет меньше», – подытожила Филиппова.

Суд – это еще один путь для обжалования, но среднее судебное разбирательство длится 6–12 месяцев. Это попросила учитывать ведущий специалист практики договорных и имущественных отношений Национальной юридической службы «Амулекс» Виктория Соколова. По ее словам, судебная практика складывается в пользу заявителей. Суды учитывают аргументы банка и межведомственной комиссии (если есть ее решение), но они не связаны этими доводами и принимают решение самостоятельно, поделилась Соколова. Если банк отказал в совершении операции, он должен будет обосновать ответ. Одних «подозрений, что клиент может заниматься незаконной деятельностью», недостаточно. Позицию банка можно опровергать. «Например, банк позвонил в офис и решил, что директор не находится по месту нахождения фирмы. Она может опровергнуть в суде эту позицию – представить доказательства, что директор сидит по этому адресу».

У банков нет ограничений, они могут требовать какие угодно документы, но клиенту не стоит возражать. Наоборот, чем больше бумаг в свое оправдание он представит – тем больше шансов одержать верх, если дело дойдет до суда, отметила Филиппова.

Оправдаться проще, чем взыскать убытки с банков, признала Филиппова. По ее словам, истцам сложно доказать факт, размер ущерба и причинно-следственную связь с действиями банка, а также их незаконность. Иногда взыскать убытки удается, но это уже работа хороших юристов, подытожила Филиппова.